MSTR創「發債囤比特幣」先河 博雅明言不排除效法 專家警告:估值增、風險亦倍增

發佈時間:06:00 2024-12-23 HKT

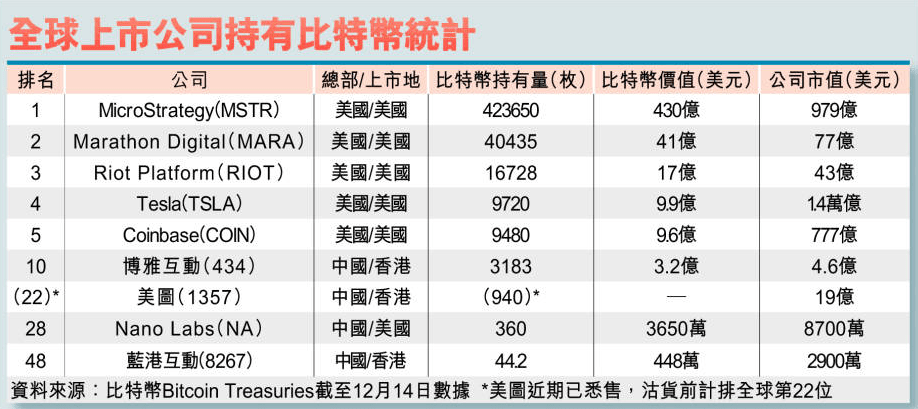

隨着比特幣認受地位越來越高,美國政策醞釀大開綠燈,擬列作貨幣儲備,美股MicroStrategy(MSTR)近年更開創「發債囤幣」模式,引領不少港股企業爭相加入比特幣大軍。有「港版MSTR」之稱的博雅互動(434)已成持幣最多的亞洲上市公司,並向本報表示不排除仿效MSTR融資策略及持續增持;另有中概股亦反映近期加密貨幣相關用途發債機會大增。專家指出,上市公司囤幣有效提高知名度,估值可享受比特幣牛市紅利,但提醒市場對估值模型未有共識,當比特幣出現逆轉,大大增加風險因素。

博雅三管齊下 攻虛擬資產

從事Web3遊戲開發的博雅互動,最新披露已持有3,183枚比特幣,價值逾3.2億美元,數量在全球上市公司排行第10,比特幣牛市亦造就其股價11月飆升近1.7倍。博雅互動主席戴志康向本報表示,對比特幣有極大信心,深信加密貨幣將成為未來主流資產,但「現在離這一目標還非常遠」,未有任何出售計劃,長遠亦會透過業務利潤不斷增持。他又稱,得益於MSTR囤幣的成功經驗,「不排除採取像MSTR一樣的融資策略持續增持比特幣」,冀至少保持亞洲領先地位。

戴志康解釋,近年香港及美國法規變化,反映虛擬資產在經濟活動的地位越來越重要,公司發展遂三管齊下,包括去年起「囤幣」、推動加密貨幣與Web3遊戲技術結合,以及投資公鏈、錢包、DeFi等Web3基礎設施,旨在鋪排未來「立於不敗之地」。他認同幣價波動會令財務表現不穩定,但指其股價表現反映市場更聚焦加密貨幣的前景;亦強調會不斷監控資產安全。

何謂MSTR囤幣模式?

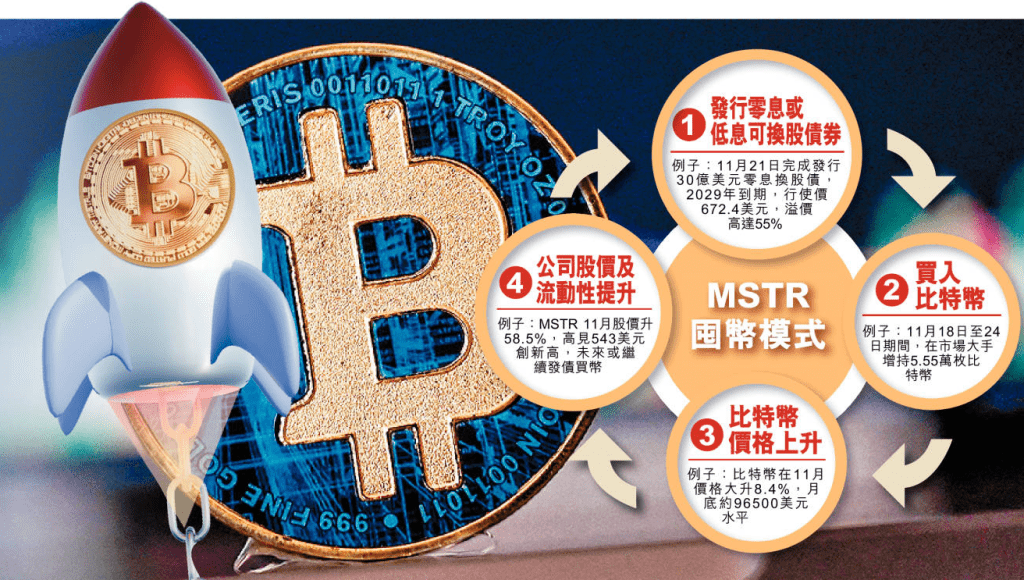

所謂MSTR囤幣模式,是指美國軟件開發商MicroStrategy,透過發行零息或低息可換股債券集資,用來大手掃入比特幣,並一幣不賣,在市場追捧下,刺激股價及股票流動性急升,繼而再發換股債集資,進一步推升股價,形成循環。

MicroStrategy至今已持有逾42萬枚比特幣,總值逾430億美元(約3,350億港元),為全球上市公司最多,佔比特幣總發行量2%。而MSTR今年股價癲升5.5倍,大幅跑贏比特幣累計1.5倍升幅,市值亦突破1,000億美元,並獲納入納斯達克100指數,吸引更多資金流入。

美圖清倉套現 拓AI派特別息

多間在港上市公司亦有買幣投資,部分趁高出貨獲利,美圖公司(1357)曾有940枚比特幣,近日已連同以太幣清倉,共獲利6.2億港元,資金投放在發展人工智能(AI)應用的影像與設計產品業務,並派特別息回饋股東。對於日後購幣策略,美圖僅回覆指「加密貨幣相關以公告為準」。

毫微科技夥HashKey儲幣

在美上市的中資「挖礦」晶片設計商毫微科技(Nano Labs),近期亦與本港持牌交易平台HashKey合作儲幣,目前擁有360枚比特幣。數碼港董事、Nano Labs董事長孔劍平稱,公司制訂囤幣策略後,獲不少投行接觸探討協助發債,「最近相對更多一點」,他認為零息的換股債有可取之處,因不涉及抵押股份,即使幣價下跌亦沒有爆倉風險,但不便回應會否發換股債。

孔劍平又指,長期看好比特幣,公司未來10年均奉行買入策略,即使日後步入熊市,「比特幣或股份下跌也是我增持的好時機」。孔劍平是「挖礦股」嘉楠科技(CAN)前主席,2016年起屢次推動公司在中港上市,市傳聯交所當時因風險考慮不放行,令嘉楠科技等「礦商」轉於美國上市。

數十間公司推動比特幣儲備

研究機構OKG Research報告指,過去1個月有數十間上市公司推動了比特幣作戰略儲備資產,但僅佔全球上市公司0.01%,形容市場仍處於「精英實驗」階段。報告又推算,2019年4月至2024年3月期間,上市公司持有5%虛擬資產配置,投資組合回報率67%,而無虛幣配置的回報率為33.3%。

買比特幣較概念股 風險更可控

歐科雲鏈研究院資深研究員蔣照生指,MSTR換股債到期高峰在2027年之後,短期未有流動性風險,但該機構判斷屆時比特幣正處於熊市,MSTR槓桿策略或會承受較大債務壓力,有可能要出售比特幣套現。他提醒,散戶一般難以理解上市公司的操作,購買這些股票反而更大風險,「如果對比特幣有興趣,不如直接持有比特幣,風險更可控」。

中泰國際分析師周健鋒指出,為上市公司的虛擬資產作估值仍屬新興概念,行內未有統一計算方式,並坦言較難衡量,「可以當係公司投資一種,但股票、債券、房地產投資背後有數得計,要判斷比特幣理據就好弱」,相信行內仍需時間驗證。他又稱,持幣可為上市公司估值帶來更多效益,但下行風險亦同時倍大。

記者:周展樑 關紀紅

相關文章:

實德環球曾因FTX倒閉損手 慨嘆「原來無王管」 料港監管成熟增信心