【保險】不能說的秘密|妙用 「三權分立」將資產傳承

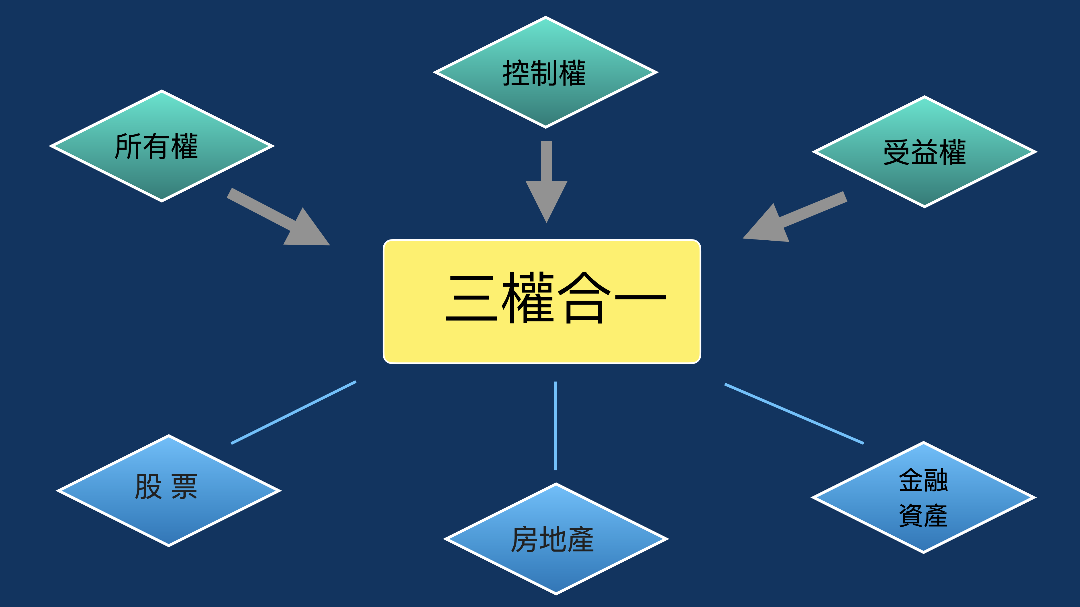

我們現在所擁有的大部分資產,如房地產、股票、金融資產,它們其中一個共同點是「三權合一」,即所有權、控制權和受益權都集中在一個人身上。這樣的好處是,這個人能實現對資產的絕對控制,但伴隨的「代價」是,隔離不了相應的風險,譬如債務、婚姻、繼承等問題。

不少極高淨值人士會選擇用私人信託來解決以上問題。信託是一項法定協議,委託人將所持資產轉移給受託人(通常是銀行或信託公司),由受託人按照委託人的意願,為委託人及/或其他指定人士(受益人)持有並管理資產。換言之,將財富和資產的擁有權、控制權和經濟受益權分割,授予不同的指定人,達到雖沒有擁有權但可以控制財富,可以控制但不享有財富的經濟受益權,享有財富的經濟受益權但沒有財富擁有權的既虛又實的安排。它的妙處在於「三權分立」 。

但是私人信託的門檻始終太高,其實有個更方便的工具,可能我們每個人都擁有,就是我們的個人保單。個人保單本來就有三種角色:持有人、受保人、受益人。持有人就是保單資產的擁有人。受保人是受到保單保障的人。保單持有人可以是受保人,也可以是兩個不同的人。受益人就是受保人身故後,可以申請獲得賠償的人。靈活運用保單條款,也能實現「三權分立」。

舉幾個例子。我給自己投保一份終身壽險,我自己作為受保人和持有人,這樣保單完全就被我控制,我並沒有失去控制權和使用權。然後將我的兒子設置為受益人,這樣等我「離開」後,這筆錢就會高效、定向地傳承給我指定的人。

另一個例子。爺爺給孫子投保一份儲蓄險,爺爺是持有人,孫子是受保人,受益人是爸爸。爺爺現在有這份保單資產的擁有權和使用權。未來,也可以設定條件,無需成本地選擇轉移這個「權利」給嬤嬤、爸爸、孫子、信託等等,達到隔代傳承、資產保護、婚姻保護、債務隔離的作用。

又一個例子。公司給核心員工投保一份人壽或者儲蓄險,公司是持有人,員工是受保人,受益人可以是公司、員工家屬。公司現在有這份保單資產的擁有權和使用權。若干年後,可以設定條件,轉移給員工,達到留才、獎勵、保障要員的作用。

香港作為世界領先國際金融中心,地位獲得廣泛認同,近年也有不少國內居民選擇到香港購買理財產品。兩地的保險條例不一樣,導致有些分別。例如,內地《保險法》並不允許非自然人(譬如公司、私人信託)作為保單持有人,但香港可以;內地保險公司不承認公司與股東或者股東之間有保險利益,但是香港可以投保「要員保險」和「合夥人保險」;國內同居伴侶因為沒有保險利益,不能相互投保,但是香港可以。將來有機會再專題分享。

因此,靈活運用香港保單的「三權分立」解決問題吧。

更多保險相關文章:

【按此閱讀】關節痛|換骹手術傳統醫保可否賠足?

【按此閱讀】患上高血壓 對買保險有什麼影響?

【按此閱讀】不幸患了新冠 還可以買保險嗎?

讀者可按右上角"..."符號收藏文章方便日後重溫 及"+關注"我的帳號!

( 歡迎讀者來信交流[email protected] 或者 添加微信ID:Dickensleung )

( 免責聲明: 以上所提供之所有資料僅供一般參考用途,部分資料轉載自網上媒體資料,以上資料不應視為專業及/或法律意見。任何人士在需要時應自行尋求適當之律師及/或專業人士之意見與指導 )